来源:内容来自经济日报,谢谢。

[ “在非常规渠道,模拟芯片去年上半年的价格可以喊到五倍以上。”一名芯片供应链分析师告诉记者。]

近日,全球模拟IC龙头德州仪器(TI)部分芯片在现货市场的价格波动,引起了业界“地震”。

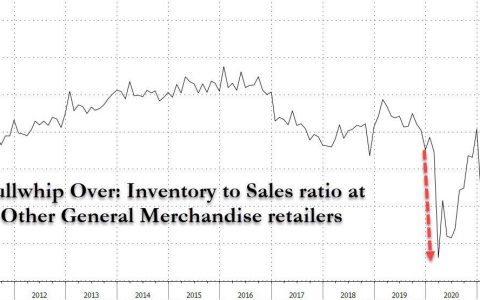

据悉,TI已告知客户,下半年供需失衡将得到缓解。此前,业内曾有消息称,最近两个月,部分TI芯片的价格下降了80%。在业界看来,这释放了一个危险的信号:曾经最紧缺的模拟IC芯片也开始遭遇去库存危机,芯片行业的“涨价党”将告一段落。

截至记者发稿时,德州仪器并未对上述消息做出回复。不过,CBN记者在对合约市场经销商的采访中了解到,目前TI整体订单价格依然坚挺,但需求较往年有所减少。然而,在现货市场上,TI的一些电源管理IC确实有价格波动。以通用消费级电源管理芯片TPS61021为例。这款芯片的价格已经从去年最高点的45元降到了目前的3元左右。

“客户询盘多,实际订单少,主要是市场需求趋冷。”一位国内经销商负责人告诉记者,不仅TI,Intel、AMD等头部芯片厂商频频放出的“寒冬言论”就像在喊“狼来了”,在(大家)都不知道真正的危险何时到来的情况下,不断刺激芯片市场。

一些模拟芯片的价格从“暴涨”到“暴跌”

需求的长期结构性增长,叠加供应链的短期失衡,导致半导体大规模产能不足,其中模拟芯片是重灾区。

“在非常规渠道,去年上半年模拟芯片的价格可以叫到5倍以上。”一位芯片供应链分析师告诉记者,笔记本电脑的大PMIC(电源管理集成电路)之前是0.8美元左右,这个价格已经上调了。但如果通过非正规渠道销售,哪怕卖5美元,也有很多人趋之若鹜。

PMIC电源管理芯片是去年芯片荒潮中受影响最大的品类之一。它被视为电子设备的电源“心脏”,负责电子设备所需的电源转换、分配、检测等控制功能,也是模拟芯片最大的细分市场之一。

但受市场需求影响,今年上述芯片价格波动较大。

据电子行业媒体芯统计,此轮标准消费级模拟芯片价格下降幅度较大,不少已降至常态。但总体来说,专用模拟芯片相对于通用模拟芯片来说,价格仍然偏高。

CinResearch半导体事业部总经理Elvis Hsu告诉记者,模拟IC应用主要分为标准型和特殊应用模拟IC两大类,包括稳压器、放大器、电源管理IC等。广泛应用于计算机、消费、通信、家电、军事、工业等领域,几乎覆盖了整个IT行业。“其中,用于手机、PC和LCD的芯片是模拟芯片需求放缓的重灾区”。

TrendForce集邦咨询分析师曾告诉记者,包括手机、笔记本电脑、电视、家用电器在内的电子产品需求平淡,因此交货期短的非嵌套、低规格模拟ic(如放大器)会实现供需平衡,导致价格波动。

根据电子元件混合分销商Quiksol的现货市场报告数据,5月份Tl需求减少。OEM剩余和市场库存在增加,市场价格趋于稳定,消费芯片和驱动芯片不再短缺,但TI的汽车芯片和MCU仍然短缺。

国内一家头部元器件经销商的营销人员告诉记者,以前由于芯片市场需求大,上游厂商的态度比较强势,但是需求下来后,(他们的)态度就变了,甚至会提供芯片“折扣”,而其他一些疯狂涨价的模拟芯片供应商最近态度也有所转变,有讨论调价的空间。

另一家经销商的负责人告诉记者,所谓的价格“暴跌”并不是普遍现象,因为公开的采购网站并不都是原芯片厂商认可的销售渠道,公开市场的价格受到一些个人意识的影响,导致价格的暴涨或暴跌。但人们确实比过去更关注价格的变化,而不是像过去那样“取之有道”。

“有几个影响价格的因素供参考。一是国产芯片产量在增加,相应产品国内满意度有所提升。其次,欧美市场复苏态势明显,对欧美品牌的需求在增加,会在一定程度上占用原有的内需产能。再者,国内部分市场需求的变化会部分影响相应的物资供需平衡。”上述负责人告诉记者。

对于后续的市场价格波动,Couterpoint分析师布雷迪告诉记者,芯片市场的供应开始趋于稳定,短期内不会有太大的价格变化。“长期来看,价格肯定是下降的,主要来自现货市场。合约市场的价格波动不会太剧烈,现在跌后的价格比涨价前的水位要高。应该说是回到了合理的状态。”

市场监管机构Jefferies Group不久前警告称,芯片供应链库存增加,终端需求出现下滑迹象。2022年下半年或2023年初,芯片可能会进入“洪水期”。

中国市场需求影响几何

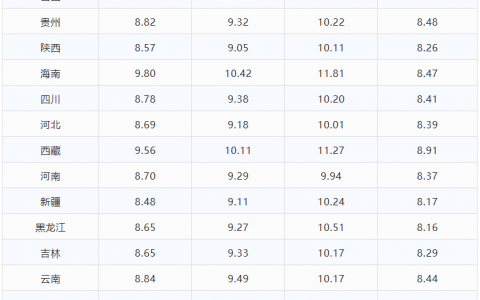

目前我国电子产业分为半导体、元器件、光学、光电子、消费电子、其他五大类,其中半导体有集成电路、分立器件、半导体材料、半导体设备四个子板块。

受益于半导体行业的持续景气,2021年,a股电子股进入估值扩张期。民生电子在今年5月发布的报告中提到,2020年以来,在全球流动性膨胀、核心缺失的背景下,电子板块机构持仓比例不断上升,2021年四季度达到14.41%的高位。然而,在2022年第一季度,受消费电子需求疲软的重叠疫情影响,

电子板块持仓占比回落至11.68%,环比下降2.73%。从绝对金额来看,持仓总市值环比下降1236.78亿元,降幅30.65%。

上述机构表示,今年一季度电子板块总营收达5727亿元,年增长18.21%,季度跌幅达到17.38%。综合来看,一季度电子细分板块业绩分化明显,功率半导体、设备材料等赛道表现较为亮眼,芯片设计板块增速有所放缓,至于消费电子、LED、面板等则有较大同比降幅。

同时,中国是全球最大的芯片市场,但集成电路的产值仅占全球的9.7%,国内的晶圆产能缺口短期内不会过剩。

芯片咨询机构芯谋研究认为,国内方面首先看产能需求端,因需求减少,用于生产消费类芯片、低端芯片的产能有所过剩,但以国际公司为主的大型设计公司的订单依然旺盛,并与Foundry(工厂)签订下长期协议。这些综合因素导致国内产能需求端所受冲击不大。其次在扩产进度方面,由于所需设备的交付周期拉长,材料领域出现向中国公司减量限制的趋势,以及国内工厂分布较为分散的结构性特点,国内产业整体扩产速度并不快。因此,国内Foundry产能仍然紧张,8英寸晶圆仍一片难求,多数12英寸节点的晶圆亦是如此。

但也有悲观派认为,在高需求时期,不仅仅是中国的企业,全球半导体企业都进行了大量投资以扩大产能,新增的半导体公司会形成相当的“泡沫”,当需求增长放缓或下降时,产能过剩会导致厂商收入下降。值得注意的是,在价格下行周期,海外头部芯片厂商也可以通过“降价”的方式来阻击对手。

“全球以TI为首的前十大模拟IC公司几乎都是欧美IDM为主,凭借其产品组合多元化以及优质的成本结构,选择部分中低端产品大幅降价促销,其目的主要是降低目前高库存水位,刺激市场需求,并以超低价格逼退竞争对手,巩固并抢占市占率。”Elvis Hsu对记者说。

对于中国芯片厂商而言,芯谋认为,国内产业的高效有序发展,更应该依赖于产业链的协同,而非单打独斗,越是在资源有限的情况下,越要注重产业的结构性建设,符合产业的发展趋势与规律,而非一时的头痛医头,脚痛医脚。

*免责声明:本文由作者原创。文章内容系作者个人观点,半导体行业观察转载仅为了传达一种不同的观点,不代表半导体行业观察对该观点赞同或支持,如果有任何异议,欢迎联系半导体行业观察。

今天是《半导体行业观察》为您分享的第3069内容,欢迎关注。

晶圆|集成电路|设备|汽车芯片|存储|台积电|AI|封装

内容来源网络,如有侵权,联系删除,本文地址:https://www.230890.com/zhan/260358.html