美联储将于北京时间周四上午宣布利率决定。过去几天,通胀数据意外高企,利率期货的走势反映了这一点,促使投资者在本周的会议上加大了对加息75个基点的押注。

鲍威尔在5月初的会后新闻发布会上表示,只要经济数据符合预期,美联储将在6月和7月加息50个基点。美联储主席的这一举动似乎异常精确。尽管美联储主席Powell此前暗示可能会小幅加息,但美国5月份CPI和通胀预期的最新反弹可能会促使美联储官员在本周开会时考虑自1994年以来的最大加息。

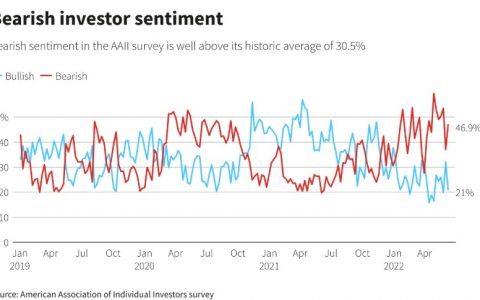

通胀预期过热。

鲍威尔和他的同事们多次表示,他们将采取一切措施来冷却价格。鲍威尔被批评迟迟不取消针对疫情的紧急刺激措施,让通胀以40年来最快速度攀升。尽管鲍威尔在6月和7月提出了加息50个基点的基准,但他也含糊其辞地表示,这取决于经济发展是否符合官员们的预期。

除了美国5月CPI年率超预期8.6%,说明通胀还没有见底,说明物价压力在经济中已经根深蒂固;纽约美联储的两个关键指标也恶化到历史极值水平。纽约美联储当地时间周一公布的月度调查显示,5月份美国消费者未来12个月通胀预期增长率中值升至6.6%,与3月份的数据持平,创历史新高;美国家庭未来12个月支出增长预期中值已飙升至9%,这也是纽约美联储追踪这一数据以来录得的最高值。

其次,密歇根大学周一公布的数据显示,6月初美国消费者信心跌至历史最低水平。受访者还表示,他们预计未来5至10年的通胀率为3.3%,为2008年以来的最高水平,高于5月份的3%。密歇根大学消费者信心调查中较长期通胀预期的惊人上升可能意味着名义中性利率的上升。

这尤其令美联储担忧,该国一直对长期通胀预期保持稳定感到高兴。预期的任何放松都可能导致价格压力在经济中的进一步嵌入,因为消费者在预期价格上涨时也会要求加薪。如果公司向员工支付更高的薪水,他们将不得不收取更高的价格,从而陷入恶性循环。

加息75个基点已经嵌入市场。

周一下午,在《华尔街日报》的一份报告暗示可能存在更大幅度的加息后,对美联储加息的押注变得更加艰难。003010报道美联储正考虑在周三加息75个基点,比预期高出50个基点。这篇报道的重要原因是,该报首席经济记者乔恩希尔森拉特(Jon Hilsenrath)有“美联储通讯社”之称,美联储经常通过《华尔街日报》向市场传递重要信号。报告发布三天后,美联储将宣布利率决定。美联储官员保持沉默,可能会向市场发出信号。

消息一出,美股大跌。截至收盘,市场对美联储加息预期的重估导致美股尾盘继续下跌,道琼斯指数下跌2.79%,至30516.74点;标准普尔。P 500指数跌3.88%,报3749.63点,陷入熊市;纳斯达克指数下跌4.68%,至10809.23点,为2020年10月以来最低。

10年期基准美国债券收益率当天上涨28个基点,至3.44%,为2011年以来最高,单日涨幅为2020年3月以来最大。30年期长期债券收益率上涨22个基点,推高3.42%,为2018年11月以来最高。对货币政策更为敏感的2年期美债收益率上涨近37个基点,美股午盘后推高3.42%,为2007年底以来最高;自今年4月初以来,盘中首次与10年期出现倒挂,暗示经济衰退风险大幅上升。

因此,

根据CME的“美联储观察”,美联储6月加息25个基点的概率为0%,50个基点的概率为4.9%,75个基点的概率为95.1%。到7月,加息25或50个基点的累计概率为0%,75个基点的累计概率为0.8%,100个基点的累计概率为19.5%,125个基点的累计概率为79.7%。

美联储期望提高可信度

从战术上来说,75个基点的加息对鲍威尔来说是一种沟通上的改变,因为他更喜欢提前透露自己的行动,接受渐进主义。这一策略使美联储能够逐步收紧政策,也让市场在数据发布时对加息风险进行定价。

加息75个基点可能会提高美联储的信誉,因为这表明美联储对其通胀声誉是认真的。但这也可能让市场对他们的下一步行动感到困惑。

Evercore ISI策略师、前纽约联邦储备银行官员克里希纳古哈(Krishna Guha)和他的同事彼得威廉姆斯在一份客户报告中写道,“一旦美联储开始加息75个基点,就很难停下来。再加上美联储基于经济数据结果的通胀政策,感觉这可能会导致经济衰退。

然而,加息75个基点也可能削弱美联储的公信力,因为这凸显了美联储在疫情后的复苏期间对通胀的预测有多糟糕,并让市场认为通胀可能失控。

6月份的利率决议将包括对未来几年利率的最新预测。然而,最近随着新数据的出现,这些预测很可能已经过时了。

内容来源网络,如有侵权,联系删除,本文地址:https://www.230890.com/zhan/261904.html